1 MIN

Lausn á skuldavanda heimila byggir á stöðugleika

Varanleg lausn á skuldavanda heimila felst í ábyrgri efnahagsstefnu og efnahagslegum stöðugleika með lágri verðbólgu og lágum vöxtum. Verðtrygging íbúðalána er ekki rót vanda heimilanna heldur óstöðugt efnahagslíf og afleiðingar þess. Samanburður á sambærilegum heimilum sem hefðu tekið jafn há verðtryggð og óverðtryggð lán fyrir áratug sýnir að þau síðarnefndu hefðu allan tímann síðan verið mun líklegri til að lenda í vanskilum.

Varanleg lausn á skuldavanda heimila felst í ábyrgri efnahagsstefnu og efnahagslegum stöðugleika með lágri verðbólgu og lágum vöxtum. Verðtrygging íbúðalána er ekki rót vanda heimilanna heldur óstöðugt efnahagslíf og afleiðingar þess. Samanburður á sambærilegum heimilum sem hefðu tekið jafn há verðtryggð og óverðtryggð lán fyrir áratug sýnir að þau síðarnefndu hefðu allan tímann síðan verið mun líklegri til að lenda í vanskilum.

Engu að síður er æskilegt að minnka vægi verðtryggingar á næstu árum og stefna að því að hún verði notuð í undantekningartilvikum, t.d. á löngum ríkisskuldabréfum. Það næst þó ekki nema ríkjandi sé almenn sannfæring fyrir því að stöðugleiki í efnahagsmálum sé varanlegur. Verkefni stjórnvalda og aðila vinnumarkaðarins er að stuðla sameiginlega að því.

Dæmi af þremur fjölskyldum

Í umfjöllun um skuldavanda heimila hefur athyglin beinst að verðtryggingu íbúðalána. Í kjölfar gengishruns krónunnar árið 2008 og meðfylgjandi verðbólgu hafi verðtryggingin "stökkbreytt" íbúðalánunum og eftir standi heimili með ofvaxnar skuldir og óviðráðanlega greiðslubyrði.

Í eftirfarandi umfjöllun er fjallað um það álitamál hvort erfið staða margra skuldara íbúðalána sé vegna verðtryggingar eða hvort vandinn liggi fremur í verðbólgunni sjálfri og háum raunvöxtum þessara lána.

Umfjöllunin byggir á dæmum um þrjár fjögurra manna fjölskyldur með sömu ráðstöfunartekjur sem tóku jafn há lán árið 2003. Lánin voru af þremur mismunandi gerðum, þ.e. verðtryggt jafngreiðslulán Íbúðalánasjóðs (ÍLS-lán), verðtryggt lífeyrissjóðslán (LSJ-lán) og óverðtryggt lán í krónum.

Ráðstöfunartekjurnar

Í dæmunum er gert ráð fyrir að fjölskyldurnar hafi haft 280 þús. kr. ráðstöfunartekjur á mánuði árið 2002. Það jafngildir 535 þús. kr. árið 2012 miðað við að tekjurnar séu uppfærðar með launavísitölu sem hækkaði um 90% á tímabilinu 2002-2012. Gert er ráð fyrir að tekjur fjölskyldnanna hafi þróast ár hvert í samræmi við launavísitölu á tímabilinu 2002-2013 og hækki um 2,5% árlega eftir það. Ekki er gert ráð fyrir vaxtabótum í þessum dæmum.

Lánin

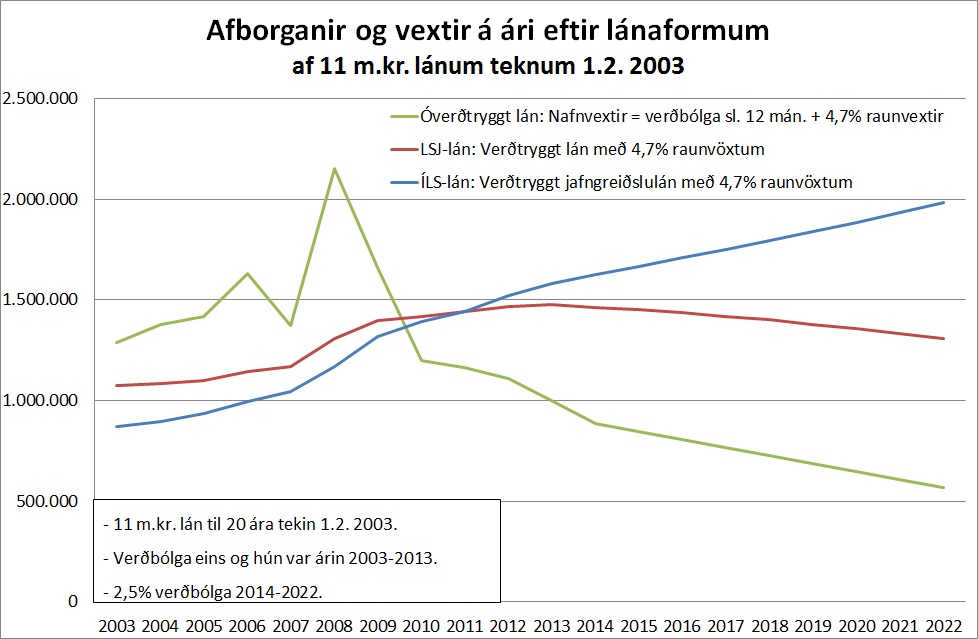

Í dæmunum er gert ráð fyrir að fjölskyldurnar hafi tekið 11 m.kr. lán til 20 ára í ársbyrjun 2003. Það jafngildir 20 m.kr. á núverandi verðlagi þar sem vísitala neysluverðs hefur hækkað um 80% síðan. Öll bera lánin 4,7% raunvexti. Verðtryggðu lánin breytast með verðbólgu hvers árs á tímabilinu 2003-2013 og með 2,5% verðbólgu á ári eftir það.

Fjölskylda A

Fjölskylda A tók verðtryggt jafngreiðslulán hjá Íbúðalánasjóði (ÍLS-lán). Jafngreiðslulán felur í sér að fyrstu árin eru vextir stærri hluti greiðslna af láninu og afborganir minni hluti. Lánið greiðist hægt niður fyrstu árin og fyrstu fimm árin er greiðsla vaxta hærri en afborgunin. Eftir því sem líður á lánstímann minnkar hlutur vaxtagreiðslna og hlutur afborgana vex. Eðli þessa lánaforms er að heildargreiðslur, þ.e. samtala afborgana og vaxta, eru þær sömu allan lánstímann ef verðbólga er engin, en greiðslan hækkar annars með verðbólgunni.

Fjölskylda B

Fjölskylda B tók verðtryggt lífeyrissjóðslán (LSJ-lán) með jöfnum afborgunum. Við hverja greiðslu eru reiknaðar verðbætur á óverðtryggðar afborganir og óverðtryggða vexti. Afborgun er hærri en vaxtagreiðsla frá fyrsta ári og hlutur afborgana vex hratt en hlutur vaxtanna minnkar eftir því sem líður á lánstímann. LSJ-lánið greiðist því hraðar niður en ÍLS-lánið.

Fjölskylda C

Fjölskylda C tók óverðtryggt lán í krónum í banka. Litið er fram hjá því að óverðtryggð lán til 20 ára stóðu ekki til boða á þessum tíma. Gengið er út frá því að vextir lánsins hafi verið breytilegir og verið samtala verðbólgu á hverjum tíma og 4,7% raunvöxtum. Þar sem verðbólgan var mjög sveiflukennd á þessum árum hefðu vextirnir verið 7-9% árin 2003-2005, 10-20% árin 2006-2010, 9-10% árin 2011-2013 og 7% eftir það.

Greiðslumat

Áður en til lánveitingar kemur þurfa lántakendur að fara í gegnum greiðslumat. Samkvæmt reiknivél Íbúðalánasjóðs er framfærslukostnaður fjögurra manna fjölskylda nú 409 þús. kr. á mánuði og hafi hún 535 þús. kr. í ráðstöfunartekjur telst hún geta greitt 129 þús. kr. á mánuði af lánum. Það jafngildir 24% af ráðstöfunartekjum í þessu dæmi.

Fjölskylda B hefði ekki staðist greiðslumat fyrir 11 m.kr. LSJ-lán árið 2003 þar sem greiðslubyrðin er hærri en 24%, heldur einungis fyrir 9 m.kr. lán. Greiðslumat hefði einungis heimilað 7,5 m.kr. óverðtryggt lán til fjölskyldu C. Á núverandi verðlagi (apríl 2013) hefði fjölskylda A staðist greiðslumat fyrir 20 m.kr. lán, fjölskylda B 16 m.kr. lán og fjölskylda C 13 m.kr. lán.

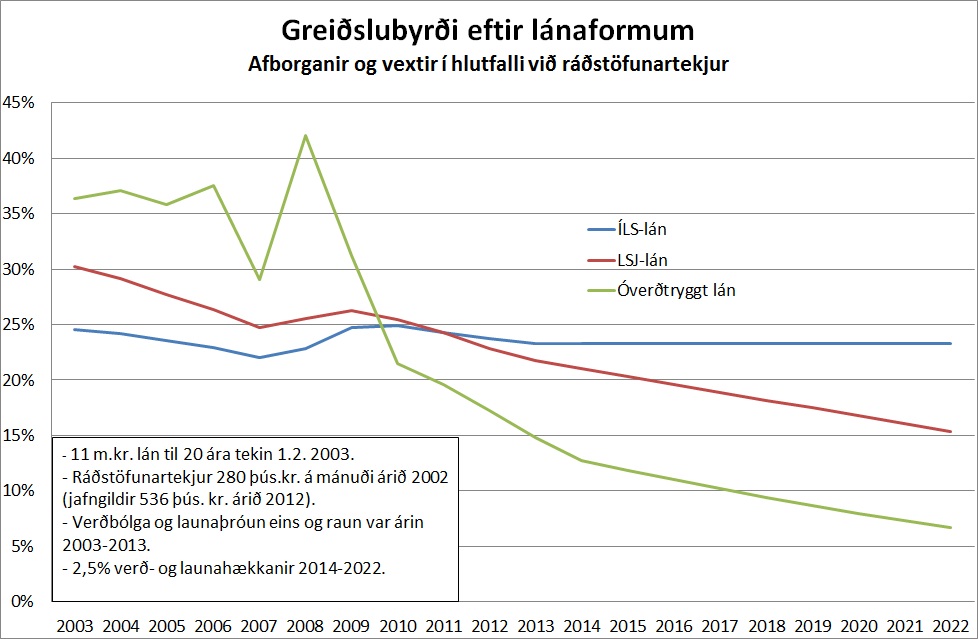

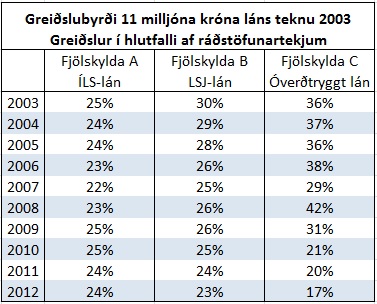

Greiðslubyrðin

Greiðslubyrði þessara þriggja lánaforma, ÍLS-láns, LSJ-láns og óverðtryggðs láns er mjög mismunandi, sbr. meðfylgjandi töflu og línurit. Greiðslubyrði ÍLS-lánsins er tæplega 25% af ráðstöfunartekjum í upphafi, LSJ-lánsins 30%, og óverðtryggða lánsins er 36%. Greiðslubyrði LSJ-lánsins er þannig 5% hærri en ÍLS-lánsins í upphafi og óverðtryggða lánsins 11% hærri

Þróun greiðslubyrði fjölskyldu A, sem tók ÍLS-lán, er tiltölulega jöfn allan lánstímann, 22-25% af ráðstöfunartekjum, m.a. vegna þess að breytingar launa og verðlags fylgdust sæmilega að á tímabilinu. Fyrstu átta árin er greiðslubyrðin léttari en hjá fjölskyldu B, sem tók LSJ-lán, en þyngri eftir það. Greiðslubyrði fjölskyldu A er mun léttari en fjölskyldu C fyrstu 7 árin en mun þyngri eftir það.

Greiðslubyrði fjölskyldu C sem tók bankalánið er eðlilega lang mest í byrjun, hækkar nokkuð vegna vaxtahækkana í kjölfar gengislækkunar og verðbólguskots árið 2006, og eykst gríðarlega í kringum bankahrunið þegar munur á verðtryggðum og óverðtryggðum vöxtum varð hvað mestur. Þá fer greiðslubyrðin úr tæplega 30% í rúmlega 40% af ráðstöfunartekjum. Greiðslubyrðin lækkar hins vegar hratt eftir það og er strax árið 2010 orðin lægri en hjá fjölskyldum A og B.

Ljóst er að fjölskylda C, með óverðtryggða lánið, hefði lent í vanskilum árið 2008 vegna mikilla vaxtahækkana, ef hún hefði fengið umrætt 11 m.kr. lán í ársbyrjun 2003. Vanskilin hefðu líklega byrjað mun fyrr vegna mjög þungrar greiðslubyrði. Samanburður við fjölskyldur A og B er óhagstæður, hvað greiðslubyrði varðar, og möguleikar þeirra vænlegri til þess að standa i skilum með sín verðtryggðu lán.

Jafngreiðslulán hvetja til mikillar skuldsetningar

Samanburður á þessum lánaformum sýnir að jafngreiðslulán eins og ÍLS veitir hvetur til mikillar skuldsetningar. Jafngreiðslulán gefur heimilum færi á að skuldsetja sig mun meira en lánaform með jöfnum afborgunum, verðtryggðum eða óverðtryggðum. Himinn og haf skilur á milli þeirra möguleika sem 20 m.kr. og 13 m.kr. lán veita til íbúðakaupa. Sé miðað við að lán sé veitt fyrir 80% kaupverðs, og að eigið fé fjölskyldna A, B og C sé 5 m.kr. þegar íbúðakaup eiga sér stað, þá skapar ÍLS-lánið möguleika á kaupum á nýlegri fjögurra herbergja íbúð í fjölbýlishúsi í Grafarvogi, LSJ-lánið á töluvert eldri þriggja herbergja íbúð í Fellunum og óverðtryggða lánið 2 herbergja íbúð í sama hverfi.

Stökkbreytt lán og stökkbreytt laun

Vísitala neysluverðs hækkaði um 80% frá ársbyrjun 2003 til ársbyrjunar 2013 og launavísitala um 85%. Ef verðuppfærslu verðtryggðra lána er lýst með hugtakinu "stökkbreytingu" þá á það ekki síður við um launin, þau stökkbreyttust raunar meira. Launavísitalan lýsir meðaltalsþróun launa og því hafa laun sumra hækkað meira og annarra minna en meðaltalið. Þá endurspeglar launavísitalan heldur ekki þróun heildartekna en þær hafa hækkað minna en föst laun vegna samdráttar í yfirvinnu á tímabilinu og margir urðu fyrir enn meiri tekjumissi vegna atvinnuleysis. En að þeim fyrirvörum slepptum þá er greiðslubyrði heimilis sem tók 20 ára lán hjá Íbúðalánasjóði fyrir áratug nú svipuð og hún var í upphafi, hafi laun heimilismanna þróast í samræmi við launavísitöluna.

Verðbólga og háir vextir eru vandinn - ekki verðtrygging

Af framangreindu má ráða að verðtrygging íbúðalána er ekki rót vanda heimilanna. Sambærilegar fjölskyldur sem tóku jafn há verðtryggð og óverðtryggð lán fyrir áratug hefðu búið við mjög mismunandi greiðslubyrði af lánunum. Sá samanburður er óverðtryggðum lánum síst í hag því fjölskyldur með óverðtryggð íbúðalán hefðu verið mun líklegri til að lenda í vanskilum en þær sem skulduðu verðtryggð lán.

Stærsta vandamálið er ekki lánsformið, hvort íbúðalán eru óverðtryggð eða verðtryggð, jafngreiðslulán eða lán með jafnar afborganir. Vandamálin eru einkum af þrennum toga, þ.e. hvatar til of mikillar skuldsetningar, háir vextir og sveiflukennd verðbólga. Uppbyggileg umræða um lánamál og skuldir heimila þarf í ríkari mæli að snúast um ábyrga útlánastefnu, ábyrga efnahagstefnu og leiðir til að ná og viðhalda efnahagslegum stöðugleika svo unnt verði að halda verðbólgu og vöxtum lágum.

Hannes G. Sigurðsson, aðstoðarframkvæmdastjóri SA.

Styttri útgáfa greinarinnar birtist í Fréttablaðinu í dag, föstudaginn 7. júní.